افشاگری: این محتوا از خواننده پشتیبانی می کند ، به این معنی که اگر روی برخی از پیوندهای ما کلیک کنید ممکن است کمیسیون دریافت کنیم.

مالیات یک درد است. زمانی که شما یک LLC تشکیل می دهید ، این بار ممکن است احساس شود که افزایش یافته است.

خوشبختانه ، این راهنمای عمیق هر آنچه را که در مورد نحوه عملکرد مالیات LLC می دانید ، از جمله نکات و استراتژی های مربوط به مالیات LLC توضیح می دهد.

چرا مالیات LLC بسیار مهم است

بیایید با بدیهی شروع کنیم – هر LLC باید پرونده درآمد و مالیات بر درآمد را پرداخت کند.

مالیات ها در سطوح فدرال ، ایالتی و محلی پرداخت می شود و طیف گسترده ای از دسته های مالیاتی بالقوه وجود دارد که LLC ها ممکن است مسئول آن باشند. به عنوان مثال می توان به مالیات حقوق و دستمزد ، مالیات بر فروش ، مالیات بر مشاغل آزاد و موارد دیگر اشاره کرد.

عدم گزارش ، تشکیل پرونده و پرداخت مالیات مناسب به نمایندگی مناسب می تواند LLC شما را در آب گرم قرار دهد. ممکن است با جریمه ، مجازات مواجه شوید و به دلیل عدم رعایت موارد دیگر ، با مسائل دیگر روبرو شوید.

به عنوان مثال ، اگر مالیات LLC شما مرتب نباشد ، ممکن است ایالت گواهینامه خوب بودن LLC شما را صادر نکند. این می تواند شما را از اخذ وام ، عقد قرارداد با شریک احتمالی ، تأمین مالی از سرمایه گذار خارجی ، و یا انجام ده ها کار دیگر مرتبط با تجارت شما منع کند.

بخش منحصر به فرد در مورد مالیات LLC این است که ، برخلاف سایر واحدهای تجاری ، LLC ها از نحوه مالیات گرفتن خود انعطاف پذیر هستند. به زبان ساده ، شما باید چندین گزینه را در نظر بگیرید.

به طور پیش فرض ، LLC ها به عنوان یک “نهاد گذرا” تلقی می شوند ، به این معنی که LLC خود مالیات نمی پردازد. در عوض ، اعضای LLC (مالکان) مالیات بر سهم خود از سود را در اظهارنامه های مالیاتی خود می پردازند. با این حال ، LLC ها این امکان را دارند که به عنوان یک شرکت مالیاتی بعنوان یک شرکت منتقل شده مشمول مالیات شوند.

هر سناریویی مزایا و معایبی دارد و بهترین گزینه واقعاً به LLC مورد نظر بستگی دارد. این که آیا شما یک LLC تک نفره ، LLC چند نفره را اداره می کنید ، در کدام ایالت یا ایالت ها فعالیت می کنید و اینکه آیا کارمند دارید یا خیر ، همه مواردی از عواملی هستند که در بهترین استراتژی مالیاتی برای شما نقش دارند. LLC

اما هنگامی که نحوه عملکرد مالیات LLC را درک کردید ، یافتن بهترین استراتژی مالیات برای شما و کسب و کار شما نسبتاً آسان است. این به کاهش بار مالیاتی شما و اطمینان از مطابقت شما کمک می کند.

در اینجا یک مطالعه موردی جالب در مورد مالیات LLC است که نشان می دهد چگونه استراتژی مالیات مناسب می تواند پول زیادی را در مالیات ها ذخیره کند.

این شرکت در این مثال خاص دارای حقوق نرم افزارهای کامپیوتری است. این یک مشارکت است که انتظار می رود سالانه 900،000 دلار با 300،000 دلار هزینه ایجاد کند ، و قبل از پرداخت حقوق صاحبان ، 600،000 دلار سود خالص ایجاد می کند.

پس از مشورت با CPA در مورد استراتژی مالیاتی مناسب ، آنها دریافتند که مالیات به عنوان یک شرکت C منطقی نیست زیرا سود خالص شرکت بسیار زیاد است و در نهایت مالیات بیشتری برای دو شریک ایجاد می کند.

CPA در نهایت یک استراتژی LLC چندگانه را پیشنهاد کرد ، که در آن هر شریک به طور جداگانه صاحب LLC خود می شود. سپس این دو LLC مشترکاً صاحب شرکت نرم افزاری رایانه ای اولیه خواهند بود و به هر شریک بهترین گزینه های حفاظت از مسئولیت و صرفه جویی مالیاتی را می دهند.

نکات سریع برای حرکت در مالیات LLC امروز

این نکات سریع و بهترین شیوه هایی که در زیر توضیح داده شده است را دنبال کنید تا پرونده های خود را ساده کرده و در مالیات صرفه جویی کنید. در حالی که همیشه به نفع شما خواهد بود که با یک حسابدار مشورت کنید ، درک و پیاده سازی آنها بسیار منطقی است ، حتی اگر شما یک مبتدی کامل هستید.

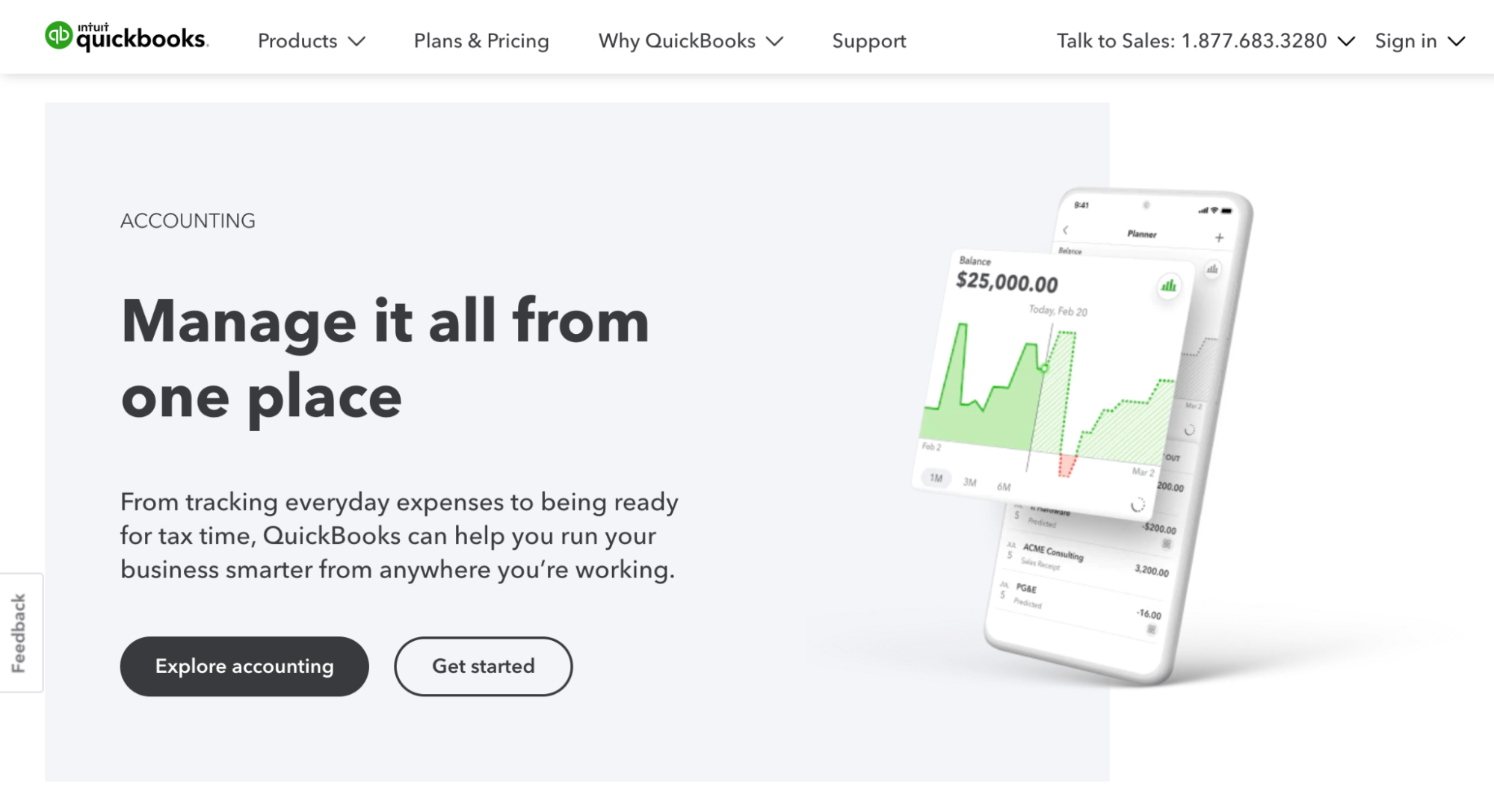

نکته شماره 1 – از نرم افزار حسابداری استفاده کنید

IRS و سایر سازمانهای مالیاتی هنگام محاسبه مالیات کارها را آسان نمی کنند. سعی کنید بفهمید دقیقاً چقدر بدهکار هستید و چه زمانی بدهکار هستید ، می توانید احساس کنید که در حال انجام عمل جراحی مغز هستید.

حتی اگر بتوانید همه چیز را به درستی انجام دهید ، اگر این کار را به صورت دستی انجام دهید ، به احتمال زیاد زمان زیادی از شما می گیرد. بهتر است وقت خود را صرف کار بر روی جنبه های دیگر کسب و کار خود کنید.

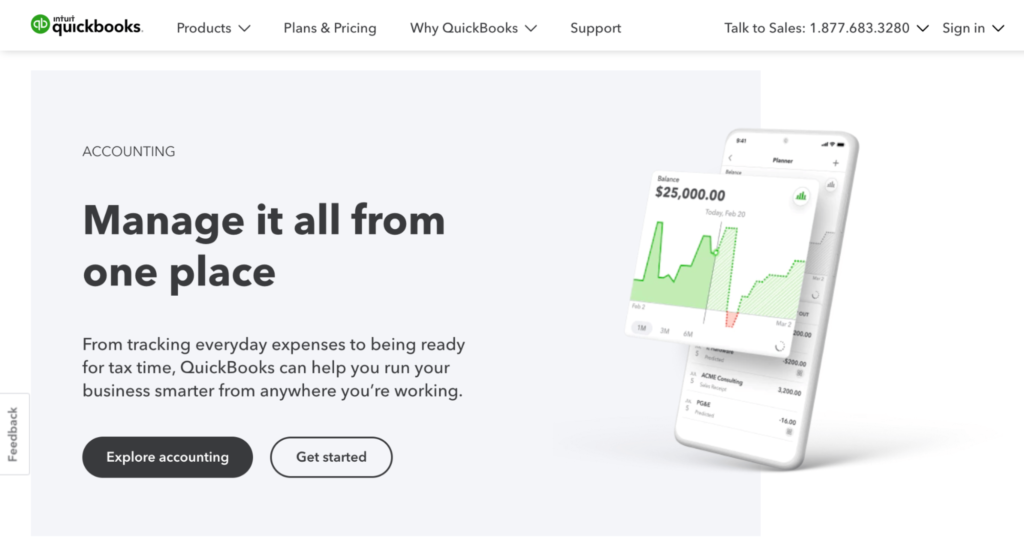

اما نرم افزار حسابداری واقعاً کارها را برای LLC ها ساده می کند. ابزارهایی مانند QuickBooks به شما کمک می کند تا برای حداکثر زمان کسر مالیات ، برای زمان مالیات آماده شوید.

در حالی که QuickBooks لزوماً به شما نمی گوید که کدام روش مالیات برای LLC شما مناسب است ، اما همه چیز را سازماندهی می کند تا شما و حسابدار خود بتوانید با اطمینان این تصمیم را بگیرید. می توانید از آن برای ردیابی هزینه ها ، مرتب سازی خودکار هزینه ها در دسته مناسب و گزارش گزارش با حسابدار خود استفاده کنید.

برای کسانی که LLC دارید و مشمول مالیات بر فروش می شوید ، QuickBooks پیگیری این امر را برای شما نیز آسان می کند.

QuickBooks دارای یک برنامه مشاغل عالی است که برای LLC های تک نفره مناسب است. این نرم افزار به طور خودکار برآورد مالیاتی سه ماهه شما را محاسبه می کند تا بتوانید بدهی های مالیاتی خود را با اطمینان پرداخت کنید.

آنها همچنین بسته های مالیاتی پیشرفته ای را برای مشاغل آزاد ارائه می دهند که شامل اظهارنامه مالیاتی ایالتی ، اظهارنامه مالیاتی فدرال ، CPA درخواستی ، مشاوره مالیاتی و موارد دیگر است.

برنامه های مشاغل آزاد از 7.50 دلار در ماه و برنامه های مشاغل کوچک از 12.50 دلار در ماه شروع می شود. می توانید QuickBooks را به صورت رایگان با یک دوره آزمایشی 30 روزه امتحان کنید.

نکته شماره 2 – انتخاب مالیات C Corp

اخذ مالیات به عنوان یک شرکت می تواند برای انواع مختلف LLC مفید باشد. با انتخابات C corp ، می تواند کارها را برای شما نیز ساده کند.

برای اهداف مالیات بر درآمد ، یک شرکت C یک نهاد جدا از صاحبان آن محسوب می شود. در این سناریو ، سود و زیان LLC به اظهارنامه های مالیاتی فردی هر مالک منتقل نمی شود. در عوض ، LLC مالیات بر درآمد خالص سود سالیانه خود را با نرخ مالیات شرکت پرداخت می کند.

پس از اجرایی شدن قانون کاهش مالیات و مشاغل 2017 ، نرخ مالیات شرکت ها از 35 درصد به 21 درصد کاهش یافت.

نرخ ثابت 21 درصد کمتر از چهار نرخ مالیاتی دیگر است که توسط IRS وضع شده است. این امر برای مالیات LLC ها به عنوان یک شرکت C بسیار جذاب است.

شما مالیات بر درآمد LLC در بازگشت شخصی خود پرداخت نخواهید کرد مگر اینکه واقعاً غرامت دریافت کنید. این امر به شما کمی کنترل بیشتری بر میزان مالیات بر بازده فردی شما می دهد.

نکته منفی این روش این است که شما با مالیات مضاعف روبرو هستید. این به این دلیل است که درآمدی که دریافت می کنید قبلاً توسط نرخ شرکت LLC مشمول مالیات شده است و سپس مجدداً مالیات بازگشت شخصی خود را پرداخت می کنید. با این اوصاف ، این امر همچنان می تواند منجر به مالیات کمتری برای صاحبان LLC در براکت های مالیاتی خاص شود.

نکته شماره 3-برای صرفه جویی در مالیات مشاغل آزاد ، از وضعیت مالیاتی شرکت S استفاده کنید

مالیات های مشاغل مشکلی برای بسیاری از صاحبان LLC در سراسر کشور است. نرخ مالیات بر مشاغل آزاد 15.3، است که شامل دو بخش است-12.4 from از تأمین اجتماعی و 2.9 from از Medicare.

کارمندان عادی مالیات بیمه تامین اجتماعی و مدیکر را پرداخت می کنند ، اما آنها این مالیات را با نرخ کمتری پرداخت می کنند ، زیرا کارفرمای آنها با سهم خود مطابقت دارد. افراد دارای مشاغل آزاد مسئول پرداخت 15.3 full کامل به تنهایی هستند.

قسمت مشکل درباره مالیات مشاغل آزاد این است که این عدد بر اساس درآمد خالص است-نه درآمد مشمول مالیات. بنابراین به طور پیش فرض ، اعضای LLC مسئول پرداخت مالیات مشاغل آزاد بر سود خالص دریافتی از تجارت هستند.

اگر شما یک LLC تک نفره را اداره می کنید و این کسب و کار سالانه 100،000 دلار سود خالص دارد ، 15،300 دلار مالیات بر مشاغل مستقل با ساختار مالیاتی پیش فرض LLC بدهکار هستید. سپس هنوز مالیات بر درآمد فدرال ، ایالتی و محلی اضافی را مدیون خواهید بود.

راه حل ساده؟ انتخابات مالیاتی S-corp برای LLC ها.

این به شما امکان می دهد کنترل کنید که کدام قسمت از غرامت شما مشمول مالیات مشاغل آزاد است.

بیایید با همان مثال سود خالص $ 100،000 توضیح دهیم که چگونه این کار می کند. می توانید 50 هزار دلار حقوق و 50 هزار دلار دیگر به عنوان سود تقسیم شده به خود بپردازید. در این مورد ، شما فقط مالیات خود اشتغالی را در پایان حقوق خود پرداخت می کنید و مالیات خود اشتغالی خود را به نصف کاهش می دهید.

با توجه به اینکه IRS به دنبال نشانه هایی از سوء استفاده احتمالی در سیستم است ، خطرات کمی در این مورد وجود دارد. فرض کنید LLC شما 500000 دلار سود خالص داشته است ، اما شما فقط 20000 دلار حقوق به خودتان پرداخت کرده اید. IRS احتمالاً می گوید که این غیر منطقی است.

در حالی که از نظر آنچه منطقی به نظر می رسد منطقه خاکستری وجود دارد ، شما باید خوب باشید تا زمانی که حقوق شما با شرح شغل شما در محدوده متوسط افراد دیگر قرار گیرد.

استراتژی های بلند مدت برای مالیات LLC

علاوه بر نکات سریع ذکر شده در بالا ، چند استراتژی بلند مدت وجود دارد که به شما کمک می کند در مالیات LLC صرفه جویی کنید. اینها به تلاش شما کمی بیشتر نیاز دارد ، اما نتیجه آن در نهایت ارزش آن را خواهد داشت.

استراتژی شماره 1 – در شرکت خود سرمایه گذاری کنید

اگر شما یک LLC هستید که به عنوان یک شرکت C مالیات دریافت می کنید ، این استراتژی واقعاً خوب عمل می کند. در این حالت ، شما یک درآمد مالیاتی شرکتی را برای درآمد مشاغل پرداخت می کنید و بدهی های مالیاتی شخصی شما فقط مشمول جبران واقعی شما است.

اگر می خواهید کسب و کار خود را در طول زمان توسعه دهید ، می توانید پول را در شرکت نگه دارید به جای اینکه آن را به خودتان پرداخت کنید.

حقوق کمی به خودتان بپردازید و سایر موارد را به تجارت برگردانید. شما می توانید از هر گونه هزینه تجاری برای کاهش درآمد خالص LLC استفاده کنید و کنترل بیشتری بر مالیات بدهی بر بازده فردی خود خواهید داشت.

تا زمانی که این پول در تجارت باقی بماند ، فقط یک بار با نرخ مالیات شرکت مشمول مالیات می شود. در صورت تمرکز بر رشد ، سرمایه گذاری مجدد خود را در طول زمان ادامه دهید. با افزایش مقیاس شرکت ، می توانید حقوق خود را سال به سال افزایش دهید ، سپس استراتژی مالیاتی خود را بعداً مجددا ارزیابی کنید.

اگر قصد دارید ارزش LLC خود را افزایش دهید و در نهایت تجارت را بفروشید ، این یک استراتژی جذاب است.

استراتژی شماره 2 – آمادگی برای مالیات های برآورد شده سه ماهه

این یک اشتباه واقعاً رایج است که توسط صاحبان جدید LLC انجام می شود. اگر به کارمند بودن عادت کرده اید ، نگران مالیات بر درآمد نباشید. مالیات از حقوق و دستمزد شما کسر می شود و شاید کمی بیشتر بدهی داشته باشید یا در آوریل بازپرداخت دریافت کنید.

اما LLC ها باید مالیات سه ماهه بپردازند.

بنابراین در حالی که موجودی حساب جاری تجاری شما با هر سپرده افزایش می یابد ، باید بدانید که تمام این پول متعلق به شما نیست – مالیات هنوز پرداخت نشده است.

برآورد های فصلی هر سال در تاریخ های زیر انجام می شود:

- 15 آوریل – برای 1 ژانویه – 31 مارس درآمد

- 15 ژوئن – برای 1 آوریل – 31 مه درآمد

- 15 سپتامبر – برای 1 ژوئن – 31 اوت درآمد

- 15 ژانویه – برای 1 سپتامبر – درآمد 31 دسامبر

عدم برنامه ریزی برای برآوردهای سه ماهه می تواند شما را در موقعیتی قرار دهد که از پرداخت مالیات عقب می افتید.

به عنوان مثال ، فرض کنید سود LLC شما در سه ماهه اول 50،000 دلار است. شما در مشارکت LLC هستید و سهم شما از سود 25000 دلار است. اگر 25000 دلار را به طور کامل خرج کنید ، چیزی برای پرداخت مالیات فصلی که تا 15 آوریل بدهکار هستید باقی نمی ماند.

برنامه ریزی مالیاتی سه ماهه می تواند برای LLC هایی با درآمد متغیر چالش برانگیز باشد. به همین دلیل استفاده از ابزارهای حسابداری مانند QuickBooks بسیار مفید است ، زیرا نرم افزار به طور خودکار برآورد سه ماهه شما را محاسبه می کند.

استراتژی شماره 3 – قبل از ایجاد تغییرات ، از ساختار مالیاتی پیش فرض LLC شروع کنید

اگر شما در حال شروع یک LLC هستید ، می توانید وسوسه انگیز باشید که از روز اول وارد یکی از این استراتژی های مالیاتی شوید. اما هیچ اشکالی ندارد که از ساختار مالیات پیش فرض LLC در اولین یا دو سال اول استفاده کنید.

اگرچه این ممکن است بهترین مزایای مالیاتی را فوراً به شما ندهد ، اما همه چیز را ساده نگه می دارد و به شما امکان می دهد یک مسیر واضح و رو به جلو را ارزیابی کنید.

اگر شرکت تازه شروع به کار کرده است ، برآورد درآمد خالص و سود دشوار است. اما پس از چند سال ، یک حسابدار اطلاعات بسیار بیشتری برای کار با قبل از پیشنهاد یک طرح مالیاتی خواهد داشت.

انتخاب مالیات به عنوان یک شرکت S یا C corp به طور خودکار پس انداز مالیاتی ندارد. برای برخی از شما ، ساختار انتقال پیش فرض خوب خواهد بود. بنابراین قبل از تصمیم گیری منتظر بمانید.

مراحل بعدی

اولین کاری که باید انجام دهید این است که با یک حسابدار صحبت کنید. ما در اینجا در Crazy Egg CPA نیستیم و نمی توانیم برای واحد تجاری خاص خود به شما مشاوره مالیاتی واقعی بدهیم.

در حالی که نکات و استراتژی های ذکر شده در این راهنما قطعاً می تواند به شما در یادگیری کمک کند ، اما برای اطمینان از بهترین عملکرد LLC خود به یک حسابدار نیاز دارید.

یکی از مواردی که می توانیم با اطمینان توصیه کنیم نرم افزار حسابداری است. QuickBooks و سایر ابزارهای موجود در بازار ، زندگی شما را در سفر به مالیات LLC آسان تر می کند. راهنمای ما را در مورد بهترین نرم افزار حسابداری برای گزینه های برتر موجود در بازار بررسی کنید.