افشاگری: این محتوا از خواننده پشتیبانی می کند ، به این معنی که اگر روی برخی از پیوندهای ما کلیک کنید ممکن است کمیسیون دریافت کنیم.

ممکن است شما صاحب یک تجارت ثبت شده ، فروشنده تجارت الکترونیک یا یک فریلنسر باشید. اما از نظر قانون ، شما به سادگی خود اشتغالی هستید.

ثبت مالیات به عنوان یک کارگر مشاغل کمی پیچیده تر از پرداختن به عنوان یک کارمند W-2 است. شما بخش منابع انسانی ندارید تا رقم مشمول مالیات را برای شما محاسبه کند. همچنین تیم حقوق و دستمزد ندارید که مبلغ مناسب را از حقوق خود کسر کنید. جلب رضایت IRS صرفاً است شما مسئولیت.

این راهنمای تخم مرغ دیوانه همه چیز را که باید در مورد مالیات های مشاغل آزاد بدانید ، از جمله دلایل اهمیت آن ، نحوه محاسبه درست آن و کارهایی که می توانید برای صرفه جویی در مالیات انجام دهید ، به شما می گوید.

چرا مالیات بر مشاغل آزاد بسیار مهم است؟

مالیات های مشاغل مشمول مالیاتی است که صاحبان مشاغل کوچک باید برای تأمین هزینه های Medicare و تامین اجتماعی به دولت فدرال بپردازند. اینها مشابه مالیات FICA است که توسط کارفرما پرداخت می شود.

هر شهروند ایالات متحده باید مالیات بر درآمد خود پرداخت کند. از آنجایی که کارکنان W-2 مالیات بر درآمد خود را مستقیماً از فیش حقوقی خود محروم می کنند ، آنها هرگز نمی بینند که این پول به حساب آنها وارد می شود-مستقیماً به دولت می رود.

از طرف دیگر ، وقتی مشاغل آزاد دارید ، به احتمال زیاد هنگام دریافت آن مالیات بر درآمد شما مشمول مالیات نمی شود. ممکن است پیش از این بدون احتساب مبلغی به خودتان پرداخت کنید ، بدین معنا که باید تمام مالیات بر درآمد خود را بپردازید بعد از دریافت آن

علاوه بر این ، کارکنان W-2 همچنین از بیمه های اجتماعی و Medicare از حقوق خود استفاده می کنند. به طور طبیعی ، شما باید با پرداخت درآمد حاصل از مشاغل خود ، که بخشی است که ما آن را مالیات خود اشتغالی می نامیم ، به دوش بکشید.

اگر مالیات مشاغل خود را تسلیم نکنید و بیش از 400 دلار سود در طول سال بدست آورید ، خود را در سمت اشتباه قانون می بینید. ممکن است اتفاقات زیادی بیفتد ، اما هیچ کدام خوب نیستند.

برای مثال ، مورد رابرت تی. بروکمن را در نظر بگیرید.

در 15 اکتبر 2020 ، براکمن ، مدیرعامل یک شرکت چند میلیارد دلاری ، در یک طرح 20 ساله متهم شد که 2 میلیارد دلار درآمد خود را پنهان کند. با چندین اتهام جدی علیه وی ، براکمن به طور بالقوه با دوره قابل توجهی از حبس ، مصادره جنایی و بازپرداخت روبرو می شود.

اگر بخواهید همه چیز را منظر کنید ، در صورت عدم پرداخت مالیات مشاغل آزاد چه اتفاقی می افتد:

- IRS اظهارنامه مالیاتی را برای شما آماده می کند ، بدون مزایای مالیاتی. در نهایت بسیار بیشتر از آنچه قبلاً برای بازگشت اظهارنامه پرداخت کرده اید پرداخت می کنید.

- IRS جریمه های سنگینی را برای شما از 5٪ در ماه بابت مالیات شما به حداکثر 25٪ پس از پنج ماه اعمال می کند.

- IRS می تواند کل درآمد خود اشتغالی شما را برای بازپرداخت مالیات بگیرد.

- تأخیر در ارائه اظهارنامه مالیاتی می تواند مزایای بیمه تامین اجتماعی آینده شما را کاهش دهد.

- هنگام درخواست وام شخصی یا مالی ممکن است با مشکل روبرو شوید.

بنابراین ، مطمئن شوید که بازگشت خود را به موقع ثبت کرده اید و از بدهی IRS در آینده جلوگیری کنید. وجوه لازم را کنار بگذارید و شروع به پرداخت مالیات کنید.

نکات سریع برای بهبود اظهارنامه مالیاتی مشاغل آزاد

در زیر ، ما لیستی از نکاتی را که می توانید برای سهولت زندگی خود هنگام تنظیم مالیات بر مشاغل بدون نیاز به اشتباه در IRS استفاده کنید ، گردآوری کرده ایم.

با نرخ مالیات مشاغل آزاد همراه باشید

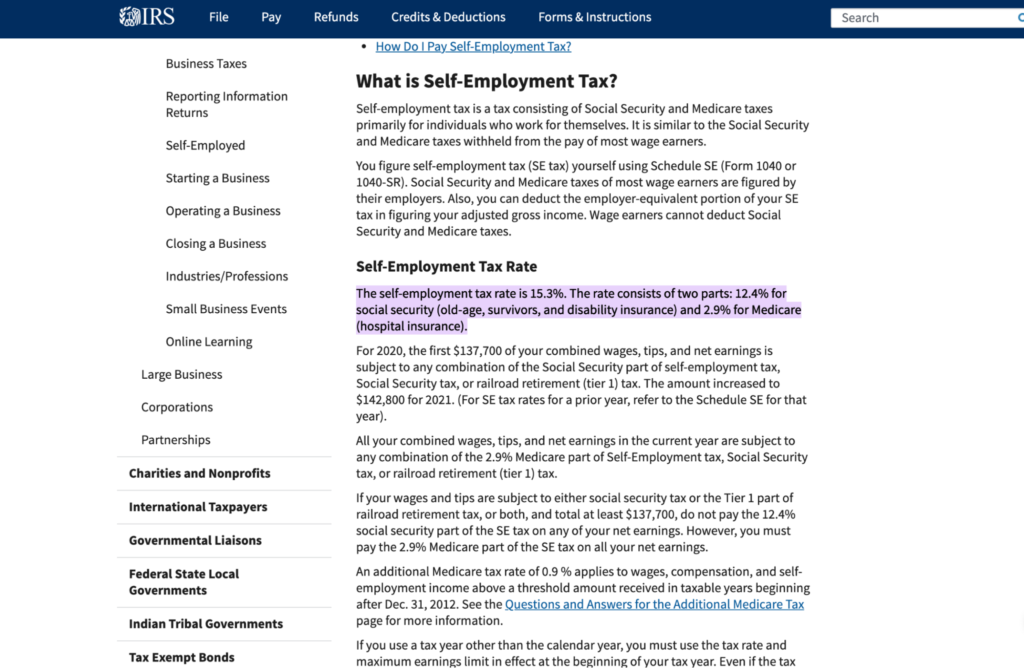

در حال حاضر ، نرخ مالیات بر مشاغل آزاد 15.3 —-2.4 for برای تامین اجتماعی و 2.9 for برای Medicare است. هر چند همه چیز به این سیاه و سفید نیست. تقسیم مالیات بر مشاغل خود به یک دلیل است.

مالیاتی که برای تأمین اجتماعی پرداخت می کنید بر اساس درآمد شما محدود می شود و آستانه ها هر سال تغییر می کند. به عنوان مثال ، در سال 2020 ، اولین 137،700 دلار از دستمزد ، حق بیمه و درآمد خالص مشاغل مشمول مالیات مشاغل 12.4 برای تامین اجتماعی بود. در سال 2021 ، این مبلغ به 142،800 دلار افزایش یافت.

از طرف دیگر ، درمان 2.9 for برای Medicare بسیار متفاوت است. اول ، هیچ کلاه وجود ندارد. ثانیاً ، اگر درآمد خالص شما از مرز 200،000 دلار عبور کند (و شما مجرد هستید) ، باید 0.8 additional اضافی برای معجون Medicare بپردازید و کل مالیات بر Medicaid خود را به 3.7 bringing برسانید.

هزینه های کسب و کار خود را با دقت پیگیری کنید

وقتی مشاغل آزاد دارید ، کارهای زیادی انجام می دهید. پیگیری تمام هزینه های کسب و کار شما عقب نشینی می کند و ارائه دقیق اظهارنامه های مالیاتی را دشوار می کند.

اما مطمئناً شما باید ابتکار عمل را داشته باشید تا تمام هزینه های خود را از ابتدای سال مالی پیگیری کنید.

برخلاف کسر مالیات ، هزینه های تجاری بر درآمد خالص شما تأثیر می گذارد. بنابراین وقتی درآمد خود را کاهش می دهید ، مبلغ بدهی شما نیز کاهش می یابد. به عنوان مثال ، اگر مبلمان اداری جدید خریداری می کنید ، می توانید مبلغی را که خرج کرده اید از درآمد خود دریافت کنید.

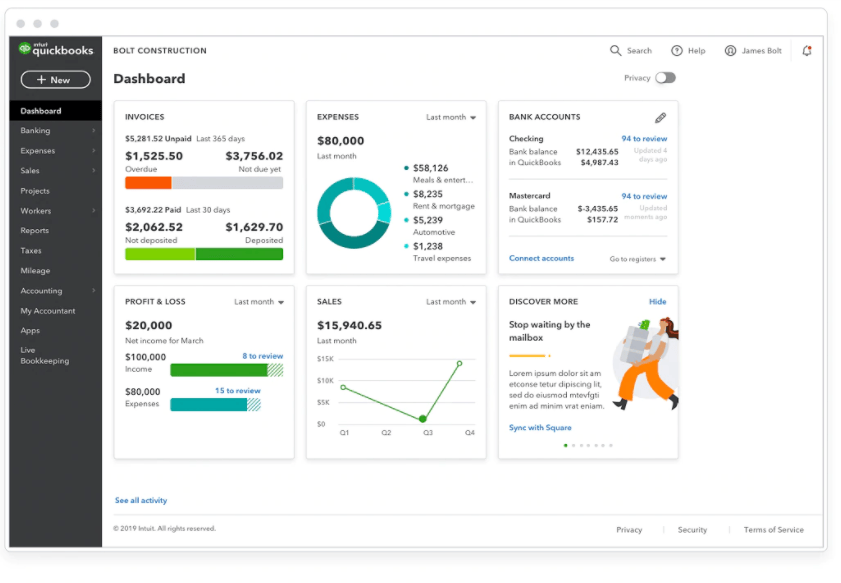

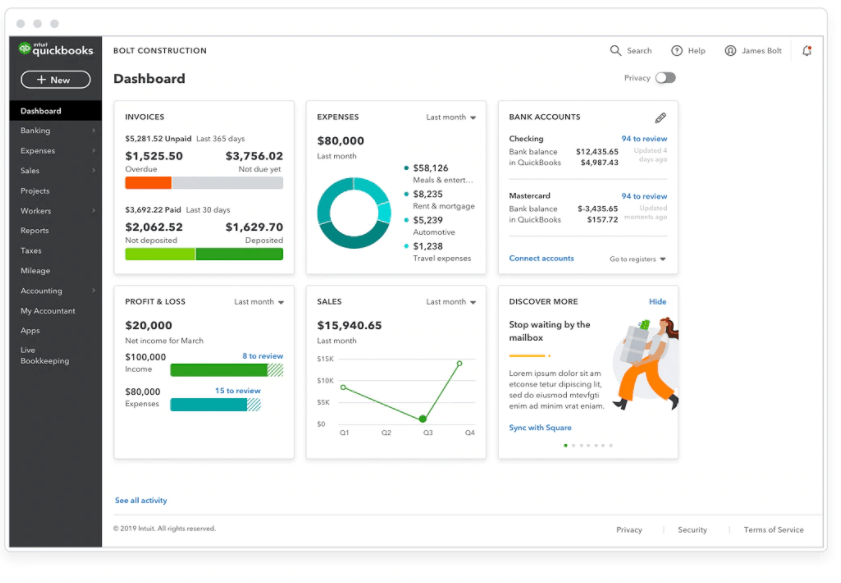

ما به شدت توصیه می کنیم از نرم افزار حسابداری معتبر برای پیگیری دقیق هزینه های کسب و کار خود استفاده کنید. حذف هرگونه کار دستی برای پیگیری رسیدهای کاغذی نه تنها در وقت شما صرفه جویی می کند ، بلکه کل روند پیگیری هزینه را نیز خسته کننده می کند.

QuickBooks ، برای مثال ، راه حل های عالی حسابداری را برای افراد مشاغل آزاد ارائه می دهد. برای ردیابی خودکار تراکنش های تجاری ، آن را با حساب بانکی و کارت اعتباری خود همگام سازی کنید.

همچنین می توانید از رسیدهای فروشگاه با استفاده از برنامه QuickBooks عکس بگیرید ، پس از آن نرم افزار آنها را به طور خودکار با هزینه های تجاری شما مطابقت می دهد. ساده ، امن و راحت.

یک حسابدار خوب استخدام کنید

یک اشتباه رایج که اکثر کارآفرینان خود اشتغالی مرتکب می شوند این است که سعی می کنند حسابداری خود را انجام دهند. این تلاش آنها برای پس انداز چند صد دلار در سال است.

چیزی که آنها متوجه نمی شوند یک حسابدار است خیلی بیشتر از مدیریت امور مالی شمابه

حسابداران می توانند به شما مشاوره مالیاتی قابل اعتماد بدهند ، به شما کمک می کنند مالیات مشاغل خود را کاهش دهید و مالیات مشاغل خود را به درستی تنظیم کنید.

IRS قوانین و مقررات متعددی برای سناریوهای مختلف دارد ، که رعایت مالیات بر مشاغل را برای افرادی که کارشناس حسابداری نیستند کمی سخت تر می کند. اگر حسابداری بلد نباشید ، احتمالاً ساعت ها وقت خواهید گذاشت تا محاسبات را درست انجام دهید.

بعلاوه ، به عنوان یک کارآفرین ، وقت شما بزرگترین منبع شما است. مطمئن شوید که آن را ذخیره کرده اید و یک حسابدار خوب استخدام کرده اید تا از حساب شما مراقبت کرده و اظهارنامه های مالیاتی خود را ثبت کند.

پرداخت های مالیاتی سه ماهه تخمینی را انتخاب کنید

IRS به شما این امکان را می دهد که در صورت تسلیم اظهارنامه مالیاتی ، مبلغ 1000 دلار یا بیشتر مالیات بدهی ، مالیات سه ماهه پرداخت کنید. شما می توانید کل قبض مالیات برآورد شده خود را در 15 آوریل پرداخت کنید یا آن را به چهار مبلغ مساوی تقسیم کنید. اگر گزینه دوم را انتخاب می کنید ، باید از تاریخ سررسید ، که عبارتند از:

- پرداخت اول – 15 آوریل

- پرداخت دوم – 17 ژوئن

- پرداخت سوم – 16 سپتامبر

- پرداخت چهارم – 15 ژانویه

پرداخت مالیات به مقدار کم به ثابت ماندن جریان نقدینگی شما در مقابل پرداخت مبلغ هنگفت کمک می کند.

بسته به موقعیت مکانی شما ، ممکن است پرداخت های سه ماهه تخمین زده شده را به دفتر ایالت خود بدهکار باشید.

در حالی که ما از کلمه “تخمین زده شده” استفاده می کنیم ، باید اطمینان حاصل کنید که اعداد و ارقام تا آنجا که می توانند دقیق باشند تا از کمبود آن جلوگیری شود. عدم پرداخت کافی در پرداخت های سه ماهه ممکن است باعث جریمه شما توسط IRS شود.

25 درصد از درآمد مشاغل آزاد خود را برای پرداخت مالیات ذخیره کنید

مدیریت تعهدات مالیاتی آسان نیست

شما باید میزان درآمد خود را پس از مالیات برای هر سال مالی مشخص کنید. علاوه بر این ، رقم نهایی مالیات شما ، از جمله مالیات بر مشاغل مشاغل ، همیشه بر اساس درآمد خالص ، کسورات ، هزینه ها ، اعتبارات ، وضعیت تشکیل پرونده و چندین عامل دیگر متفاوت است.

خوشبختانه اگر از یک قانون ساده پیروی کنید همه چیز پیچیده نخواهد شد: حداقل 25 درصد از درآمد خود را برای امور مالیاتی کنار بگذارید. خودشه.

شما می توانید 25٪ از مبلغ را هر بار که توسط مشتری پرداخت می شوید ، بردارید و آن را در حساب جداگانه ای قرار دهید یا پس از محاسبه کل درآمد خود ، ماهانه این کار را انجام دهید. به این ترتیب ، شما نگران پول نقد کافی برای پرداخت مالیات خود نخواهید بود.

راهکارهای بلند مدت برای کاهش مالیات بر مشاغل آزاد

پرداخت کل مالیات بر مشاغل مشمول بدهی می تواند مشکل باشد. پس از همه ، این بیش از 15 of از درآمد شما است. خبر خوب این است که می توانید این مبلغ را به صورت قانونی کاهش دهید.

مالیات خود را با 1040 ثبت کنید

هر فردی که درآمد خود اشتغالی 400 دلار یا بیشتر دارد ، باید اظهارنامه مالیاتی ارائه دهد. اظهارنامه باید شامل یک برنامه SE باشد ، که یک فرم مالیاتی رایج برای محاسبه مالیات است.

اما هنگامی که مالیات خود را با استفاده از 1040 ثبت می کنید ، می توانید از کسری استفاده کنید-پرداخت مالیات مشاغل خود را به عنوان تعدیل درآمد محاسبه کنید.

بسته به میزان درآمد خود اشتغالی ، می توانید بین 50 تا 57 درصد از مالیات های مشاغل خود را کسر کنید. در این مرحله داشتن حسابدار قطعاً مفید خواهد بود.

انتخاب S-Corp را انتخاب کنید

LLC (شرکت با مسئولیت محدود) یا صاحبان شرکتها می توانند با انتخاب مالیات بر مشاغل خود مانند S Corporation یا S-Corp مالیات مشاغل خود را کاهش دهند.

با S-Corp ، می توانید حقوق معقولی از درآمد خود به خود پرداخت کنید و همچنین هرگونه سود باقیمانده را بین خود یا سایر سهامداران یا شرکا تقسیم کنید. در صورت تمایل می توانید پول را در تجارت بگذارید. در شرایط خاص ، مازاد بر حقوق شما مشمول مالیات بر درآمد است ، اما مالیات بر کار نیست.

برای اطلاعات بیشتر ، یک مالک S-Corp فقط مالیات تامین اجتماعی و Medicare را بر روی حقوق خود می پردازد ، در حالی که صاحبان LLC باید 100٪ از سهم خود از LLC مالیات مشاغل آزاد را بپردازند.

با این اوصاف ، ممکن است انتخابات S-Corp برای تجارت شما بهترین نباشد. قبل از تغییر با یک متخصص مالیات یا مشاغل صحبت کنید.

کاهش سود کلی خالص

برنامه C برای محاسبه سود خالص شما از مشاغل آزاد ضروری است. برای محاسبه مالیات مشاغل خود باید این مبلغ را در درآمد 1040 خود و در برنامه SE درج کنید.

سود خالص شما معادل دریافت ناخالصی است که به دست آورده اید منهای هزینه های کسر شده تجاری شما. بنابراین ، هر چه تعداد سود خالص شما کمتر باشد ، صورتحساب مالیات اشتغال شما نیز کمتر می شود.

اگر می خواهید مالیات مشاغل خود را کاهش دهید ، باید هنگام تهیه برنامه C خود دقت کنید. اطمینان حاصل کنید که همه هزینه های تجاری احتمالی ، از جمله اجاره دفتر ، قبض تلفن ، لوازم اداری ، تجهیزات و هزینه های خرید و نگهداری خودروهای تجاری را کسر می کنید ، در میان سایر هزینه ها

به یاد داشته باشید ، هزینه های کسب و کار شما باید معمولی و ضروری باشد تا بتوان فعالیت شما را کسر کرد – آنها نمی توانند شخصی باشند.

مراحل بعدی

اکنون که ایده درستی درباره مالیات خود دارید ، گام بعدی این است که اطمینان حاصل کنید که اقدامات لازم را برای پیگیری هزینه های کسب و کار خود انجام می دهید. این به شما کمک می کند تا برآورد مالیاتی دقیقی برای پرداختهای سه ماهه انجام دهید و از کسرهای مالیاتی برای کاهش کل مبلغ مالیات خود استفاده کنید.

ما اکیداً توصیه می کنیم از یک نرم افزار حسابداری برای نظم دادن به امور مالی خود استفاده کنید. نکته خوب دیگر این است که یک حساب بانکی تجاری ایجاد کنید تا منابع مالی شخصی خود را از امور تجاری خود جدا کنید.

برای انتخاب بهترین نرم افزار حسابداری و حساب چک تجاری برای شرکت خود ، راهنماهای Crazy Egg زیر را بررسی کنید: